爲什麼 Euler 是目前 DeFi 最好的借貸產品

文章深入探討 Euler 如何透過荷蘭式拍賣清算和軟清算機制解決傳統 DeFi 借貸協議中的清算和 MEV 問題,提供了更具競爭力的費用和更高的貸款價值比(LTV),Euler 的創新功能使其在 DeFi 領域中脫穎而出,成爲借款人和貸款人的可靠選擇。 爲什麼 Euler 是目前 DeFi 最好的借貸產品Euler Finance 自 2024 年 10 月以來一路高歌猛進,堪稱 DeFi 歷史上最驚豔的逆襲之一。盡管曾遭遇重大挫折 ——2023 年的一次黑客攻擊導致協議暫時中止 —— Euler 團隊依然孜孜不倦地努力重建並重獲用戶信任。

數據說明了一切:

- 總存款額達 10 億美元( 在 4 個月內增長了 1000%)

- 4.3 億美元借款

- 在 Sonic 上 TVL 超 1 億美元

- 在 8 條鏈上部署

Euler Finance 總存款額,來源:DeFiLlama

存款的顯著上升證明了 Euler 在 DeFi 領域日益增長的吸引力。

但爲什麼用戶現在應該考慮使用 Euler 進行借貸呢?爲了理解 Euler 爲何脫穎而出,我們首先來探討一下市場上其他借貸產品存在的一些問題,以及 Euler 是如何解決這些問題的。

清算和 MEV 問題

DeFi 借貸協議的主要問題之一是清算方式。在傳統借貸市場中,中央機構(例如銀行)可能會清算壞帳。然而,在去中心化世界中,這一過程依賴於第三方——清算人,他們充當套利者。這些用戶創建機器人,在抵押不足時自動清算倉位。作爲回報,他們會獲得抵押品折扣,而清算這些倉位的競爭非常激烈。

這種競爭導致 Gas 費用漲,尤其是在像以太坊這樣的網路上,第一個行動的清算人將獲得獎勵。結果,Gas 戰爭可能會升級,導致普通用戶在 Gas 價格飆升時難以與區塊鏈互動。這種現象被稱爲 MEV,它是 DeFi 生態系統面臨的一個重大問題。

其他協議如何應對清算

領先的 DeFi 平台,例如 Aave、Compound 和 Curve,都設有清算系統。當借款人的倉位跌破抵押品門檻時,清算人會競相以折扣價搶佔抵押品。然而,這一過程往往會導致抵押品價格迅速下跌,進一步加劇清算問題,並推高 Gas 成本。

這些協議通過激勵套利者來促進清算,但激烈的清算競爭往往導致不公平的結果和普通用戶的高交易成本。

Euler 的創新清算方法

Euler Finance 採取了截然不同的清算方法,旨在正面解決這些問題。

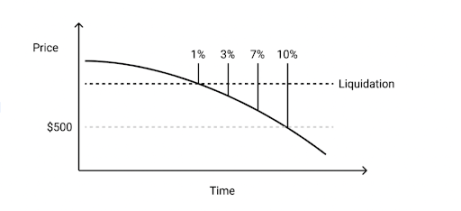

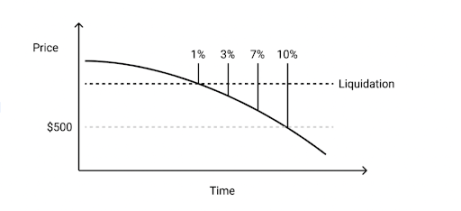

荷蘭式拍賣清算

與 Compound 或 Aave 在清算過程中採用固定折扣率不同,Euler 採用的是荷蘭式拍賣機制。這意味着,隨着借款人倉位的抵押不足的程度加深,清算折扣會隨着時間的推移而逐步增加。清算人可以根據自身的風險和收益預期,選擇最佳的介入時機。

清算折扣隨着時間而增加

這種機制減少了導致 MEV 的擁擠和競爭,進而有助於穩定 Gas 價格。通過將清算轉變爲拍賣,Euler 創造了一個對各方都有利的、更可控的環境。

軟清算

Euler 的一大亮點是軟清算機制,旨在保護借款人免於完全清算的擔憂。在軟清算機制下,當借款人的抵押品價值下跌或債務增加時,只有部分抵押品會被清算。但是,如果抵押品價格回升,借款人可以收回被清算的部分。

這使得借款人有更多時間從市場波動中恢復,而不會立即失去全部倉位。軟清算使用戶能夠保持對資產的控制,從而增加他們抵御暫時的價格下跌,並將損失降至最低。

Euler 創新的清算機制對其指標產生了直接而積極的影響:

借貸活動活躍

與 Aave(0.38)和 Compound(0.3)等其他協議相比,Euler 擁有最高的借款與 TVL(總鎖定價值)比率(0.45)。這表明借款人之所以被 Euler 吸引,是因爲它提供的獨特功能,例如更優惠的清算條件,以及以較低風險利用資金的能力。

有吸引力的費用和回報

Euler 產生的周費用,來源:token terminal

Euler 以用戶爲中心的理念,爲借款人帶來了極具競爭力的費用(最高達每週 55.7 萬美元),也爲存款人帶來了豐厚的回報。由於該協議最大限度地減少了清算對用戶的負面影響,因此有助於確保借款人和貸款人都能從更順暢、更高效的流程中受益。

貸款價值比(LTV)

Euler 的平均貸款價值比高達 90%,遠高於大多數其他 DeFi 平台。這得益於其軟清算機制,該機制爲借款人在管理倉位時提供了更高的安全性和靈活性。借款人可以使用更高的槓杆,同時確保在清算事件中損失全部抵押品的可能性較小。

結論

Euler 的創新功能(例如荷蘭式拍賣清算和軟清算)解決了 DeFi 借貸中的一些最緊迫的問題,例如 MEV、高昂的 Gas 費用以及傳統清算機制的風險。該協議的強勁復蘇和增長,以及其極具吸引力的指標,表明 Euler 不僅可靠、也是當今 DeFi 領域最用戶友好、安全的選擇之一。無論是尋求優惠條款的借款人,還是尋求穩定回報的貸款人,Euler 都能提供令人信服的解決方案,使其在該領域中脫穎而出。

聲明:

- 本文轉載自 [ForesightNews],著作權歸屬原作者 [Tommy.eth,Alex Liu,Foresight News],如對轉載有異議,請聯繫 Gate Learn 團隊,團隊會根據相關流程盡速處理。

- 免責聲明:本文所表達的觀點和意見僅代表作者個人觀點,不構成任何投資建議。

- 文章其他語言版本 由Gate Learn 團隊翻譯, 在未提及 Gate.io 的情況下不得復制、傳播或抄襲經翻譯文章。

爲什麼 Euler 是目前 DeFi 最好的借貸產品

Euler Finance 自 2024 年 10 月以來一路高歌猛進,堪稱 DeFi 歷史上最驚豔的逆襲之一。盡管曾遭遇重大挫折 ——2023 年的一次黑客攻擊導致協議暫時中止 —— Euler 團隊依然孜孜不倦地努力重建並重獲用戶信任。

數據說明了一切:

- 總存款額達 10 億美元( 在 4 個月內增長了 1000%)

- 4.3 億美元借款

- 在 Sonic 上 TVL 超 1 億美元

- 在 8 條鏈上部署

Euler Finance 總存款額,來源:DeFiLlama

存款的顯著上升證明了 Euler 在 DeFi 領域日益增長的吸引力。

但爲什麼用戶現在應該考慮使用 Euler 進行借貸呢?爲了理解 Euler 爲何脫穎而出,我們首先來探討一下市場上其他借貸產品存在的一些問題,以及 Euler 是如何解決這些問題的。

清算和 MEV 問題

DeFi 借貸協議的主要問題之一是清算方式。在傳統借貸市場中,中央機構(例如銀行)可能會清算壞帳。然而,在去中心化世界中,這一過程依賴於第三方——清算人,他們充當套利者。這些用戶創建機器人,在抵押不足時自動清算倉位。作爲回報,他們會獲得抵押品折扣,而清算這些倉位的競爭非常激烈。

這種競爭導致 Gas 費用漲,尤其是在像以太坊這樣的網路上,第一個行動的清算人將獲得獎勵。結果,Gas 戰爭可能會升級,導致普通用戶在 Gas 價格飆升時難以與區塊鏈互動。這種現象被稱爲 MEV,它是 DeFi 生態系統面臨的一個重大問題。

其他協議如何應對清算

領先的 DeFi 平台,例如 Aave、Compound 和 Curve,都設有清算系統。當借款人的倉位跌破抵押品門檻時,清算人會競相以折扣價搶佔抵押品。然而,這一過程往往會導致抵押品價格迅速下跌,進一步加劇清算問題,並推高 Gas 成本。

這些協議通過激勵套利者來促進清算,但激烈的清算競爭往往導致不公平的結果和普通用戶的高交易成本。

Euler 的創新清算方法

Euler Finance 採取了截然不同的清算方法,旨在正面解決這些問題。

荷蘭式拍賣清算

與 Compound 或 Aave 在清算過程中採用固定折扣率不同,Euler 採用的是荷蘭式拍賣機制。這意味着,隨着借款人倉位的抵押不足的程度加深,清算折扣會隨着時間的推移而逐步增加。清算人可以根據自身的風險和收益預期,選擇最佳的介入時機。

清算折扣隨着時間而增加

這種機制減少了導致 MEV 的擁擠和競爭,進而有助於穩定 Gas 價格。通過將清算轉變爲拍賣,Euler 創造了一個對各方都有利的、更可控的環境。

軟清算

Euler 的一大亮點是軟清算機制,旨在保護借款人免於完全清算的擔憂。在軟清算機制下,當借款人的抵押品價值下跌或債務增加時,只有部分抵押品會被清算。但是,如果抵押品價格回升,借款人可以收回被清算的部分。

這使得借款人有更多時間從市場波動中恢復,而不會立即失去全部倉位。軟清算使用戶能夠保持對資產的控制,從而增加他們抵御暫時的價格下跌,並將損失降至最低。

Euler 創新的清算機制對其指標產生了直接而積極的影響:

借貸活動活躍

與 Aave(0.38)和 Compound(0.3)等其他協議相比,Euler 擁有最高的借款與 TVL(總鎖定價值)比率(0.45)。這表明借款人之所以被 Euler 吸引,是因爲它提供的獨特功能,例如更優惠的清算條件,以及以較低風險利用資金的能力。

有吸引力的費用和回報

Euler 產生的周費用,來源:token terminal

Euler 以用戶爲中心的理念,爲借款人帶來了極具競爭力的費用(最高達每週 55.7 萬美元),也爲存款人帶來了豐厚的回報。由於該協議最大限度地減少了清算對用戶的負面影響,因此有助於確保借款人和貸款人都能從更順暢、更高效的流程中受益。

貸款價值比(LTV)

Euler 的平均貸款價值比高達 90%,遠高於大多數其他 DeFi 平台。這得益於其軟清算機制,該機制爲借款人在管理倉位時提供了更高的安全性和靈活性。借款人可以使用更高的槓杆,同時確保在清算事件中損失全部抵押品的可能性較小。

結論

Euler 的創新功能(例如荷蘭式拍賣清算和軟清算)解決了 DeFi 借貸中的一些最緊迫的問題,例如 MEV、高昂的 Gas 費用以及傳統清算機制的風險。該協議的強勁復蘇和增長,以及其極具吸引力的指標,表明 Euler 不僅可靠、也是當今 DeFi 領域最用戶友好、安全的選擇之一。無論是尋求優惠條款的借款人,還是尋求穩定回報的貸款人,Euler 都能提供令人信服的解決方案,使其在該領域中脫穎而出。

聲明:

- 本文轉載自 [ForesightNews],著作權歸屬原作者 [Tommy.eth,Alex Liu,Foresight News],如對轉載有異議,請聯繫 Gate Learn 團隊,團隊會根據相關流程盡速處理。

- 免責聲明:本文所表達的觀點和意見僅代表作者個人觀點,不構成任何投資建議。

- 文章其他語言版本 由Gate Learn 團隊翻譯, 在未提及 Gate.io 的情況下不得復制、傳播或抄襲經翻譯文章。