Хвиля розблокування Ethereum обсягом $1,9 мільярда: фіксація прибутку чи новий початок для екосистеми?

Жоден бичачий цикл не обходиться без власної хвилі FUD.

Сьогодні чергове рішення знову викликало занепокоєння на ринку ETH:

Валідатори мережі Ethereum масово подають заявки на вихід зі стейкінгу та розблокування ETH.

Як головний протокол консенсусу Proof-of-Stake (PoS), стейкінг ETH має критичне значення: він захищає мережу Ethereum, надає стейкерам прибуток і фіксує ліквідність ETH у стейкінгових пулах.

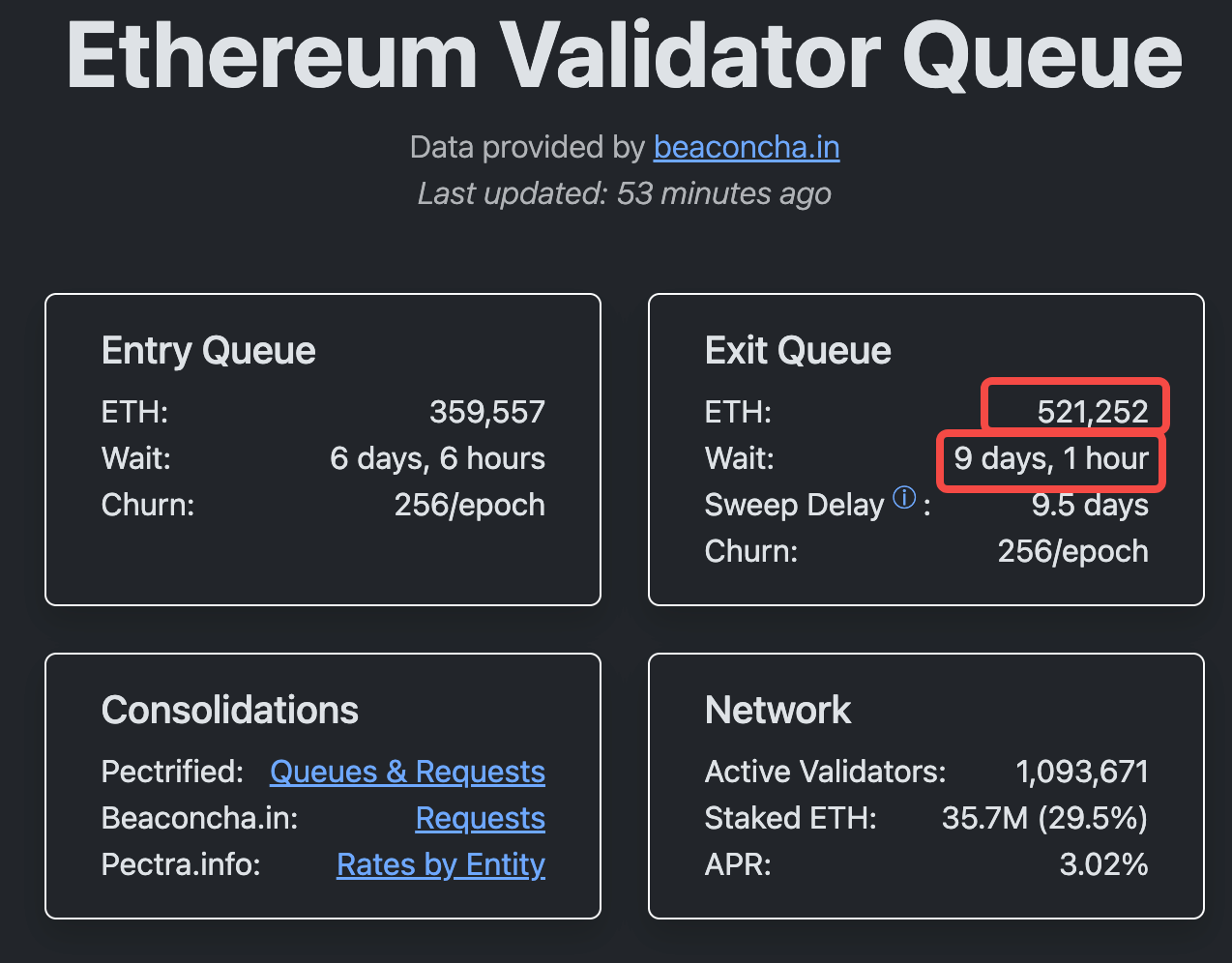

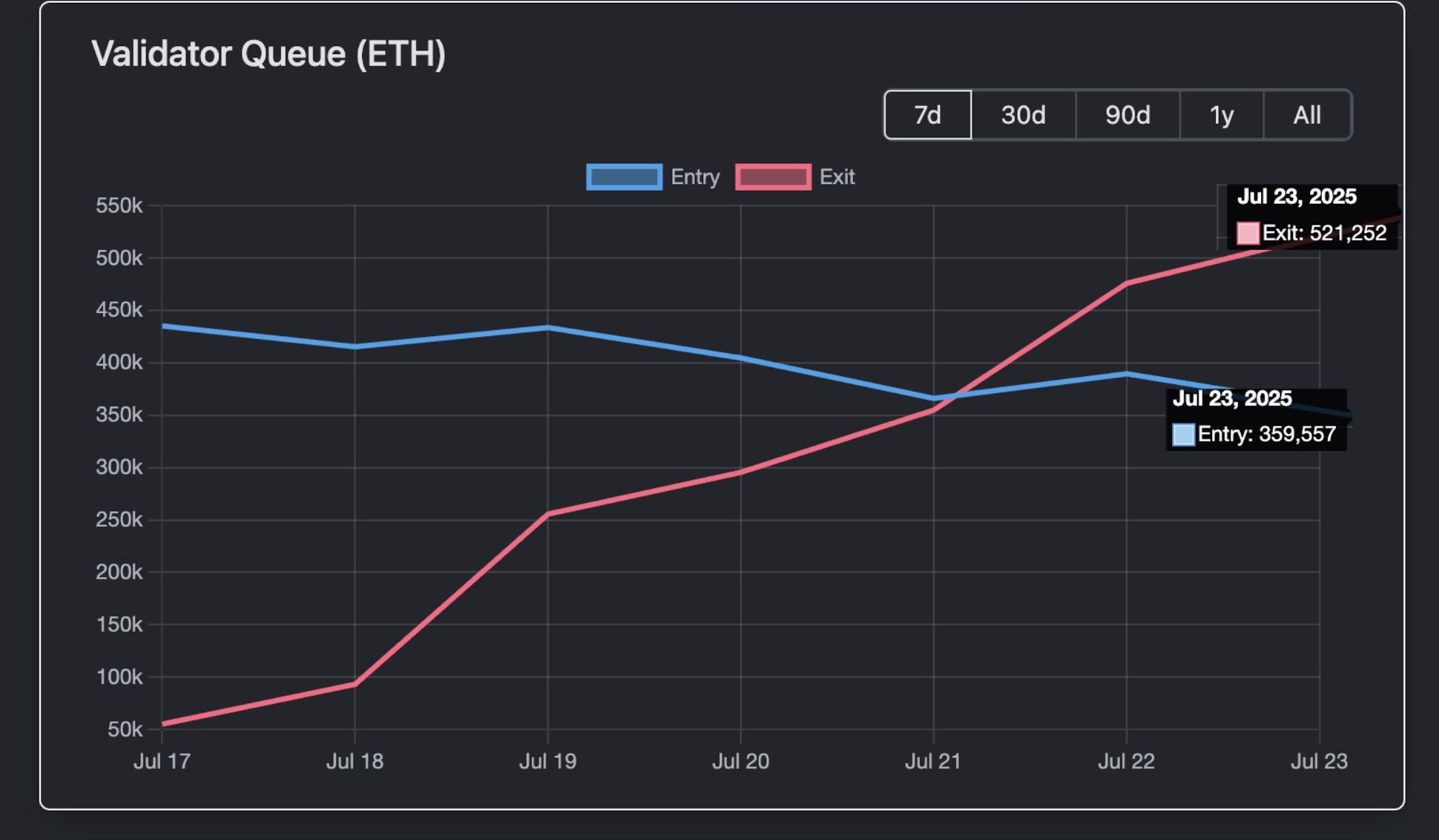

Проте, за інформацією Validator Queue, станом на 23 липня в черзі на анстейкінг перебувало близько 521 252 ETH — тобто орієнтовно $1,93 млрд за поточним курсом, а час очікування на виведення сягав понад дев’ять днів і години.

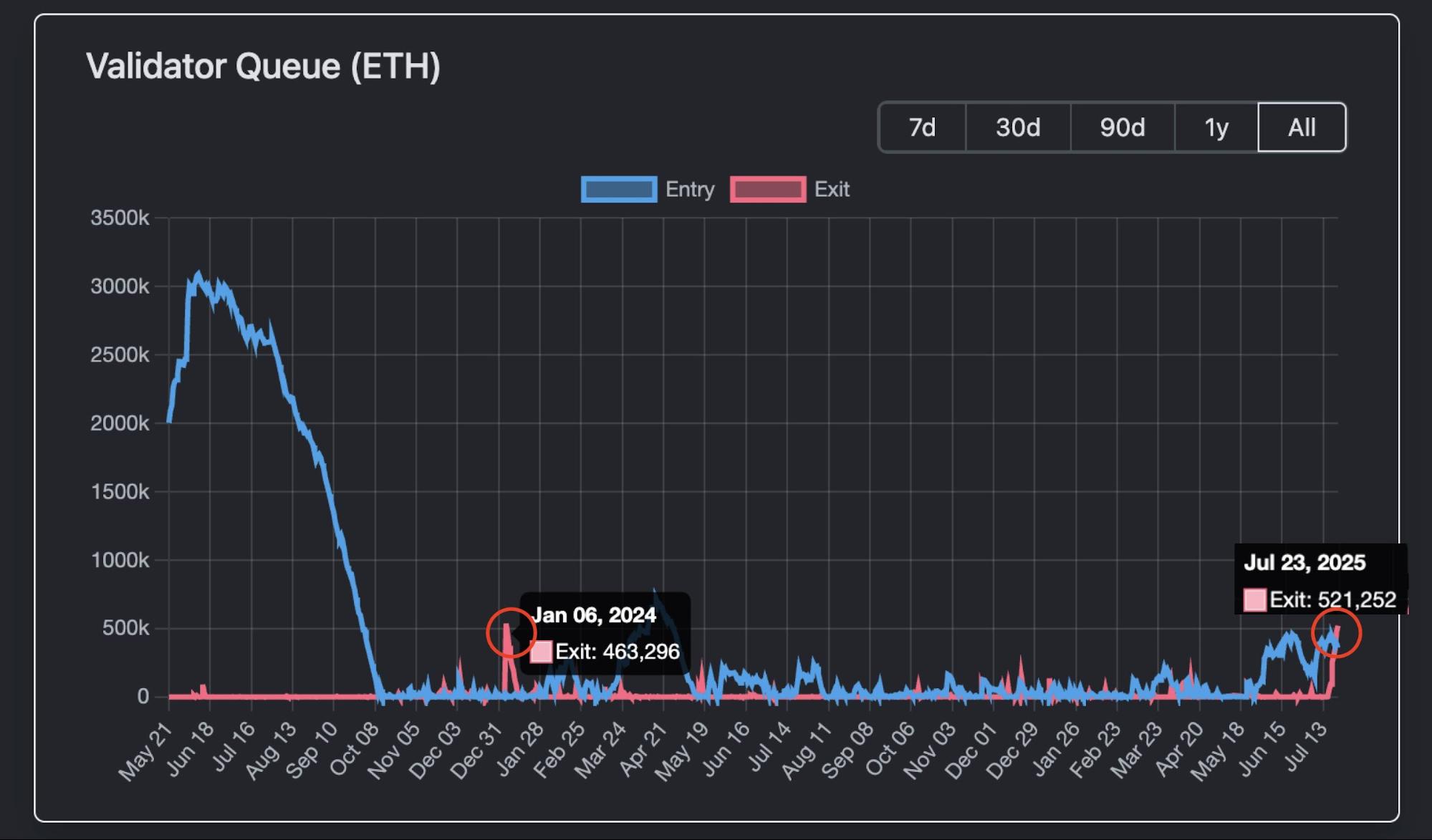

Це найдовша черга валідаторів на вихід за останній рік.

Оскільки стандартний розмір стейкінгу на одного валідатора становить 32 ETH, у теорії в черзі — понад 16 000 валідаторів. Не дивно, що такий масштаб анстейкінгу викликає занепокоєння на ринку.

Фіксація прибутків?

Чи готуються кити та інституції продавати ETH і фіксувати прибутки?

Остання хвиля анстейкінгу ETH частково стала реакцією на нещодавнє зростання вартості монети.

ETH відновився з мінімуму початку квітня 2025 року (близько $1 500–2 000) і відтоді зріс на 160%. 21 липня ETH досяг максимуму за сім місяців — $3 812.

Таке стрімке зростання традиційно мотивує інвесторів фіксувати прибутки — особливо тих, хто зайшов у стейкінг на ранньому етапі та воліє отримати дохід зараз, аніж ризикувати подальшими коливаннями.

Ця закономірність — не нова.

У січні-лютому 2024 року співвідношення ETH/BTC зросло на 25% лише за тиждень. Це спровокувало схожу хвилю анстейкінгу, що призвела до короткострокового падіння ціни ETH на 10–15%. Тоді ж під час банкрутства Celsius було швидко виведено 460 000 ETH, що спричинило тиждень заторів у черзі на анстейкінг валідаторів Ethereum.

Чи означає це тиск на продаж?

Однак, попри затяжну чергу на анстейкінг та значні обсяги виведення, це зовсім не обов’язково тисне на ринок продажами.

По-перше, за даними Validator Queue, 23 липня, допоки в черзі залишалось 520 000 ETH на вихід, за той же період у стейкінг було внесено 360 000 ETH.

Завдяки цим зустрічним потокам реальний обсяг ETH, що залишає екосистему Ethereum, істотно менший.

Додатковий буфер забезпечують і інституційні купівлі.

22 липня сумарний чистий приплив у спотові ETH-ETF серед інституцій склав $3,1 млрд на відкритому ринку. Це суттєво більше за оцінкову вартість 520 000 ETH ($1,9 млрд), що стояли того ж дня в черзі на анстейкінг.

Варто зазначити, що наведена сума — це тільки одноденний приплив у ETF і вона не враховує затримку з виведенням валідаторів, яка триває дев’ять днів.

Анстейкінг не означає обов’язковий продаж.

У нинішньому бичачому циклі ETH масштабний анстейкінг частіше свідчить про зміну кастодіана чи оптимізацію стратегії управління крипторезервами. Тобто переведення ETH під нове управління заради вищої дохідності, а не підготовку до продажу.

З ончейн даних видно, що значна частина анстейканого ETH спрямовується у DeFi чи NFT — наприклад, використовується як застава або, як у нещодавньому випадку, для масового викупу CryptoPunks одним із великих гравців.

Токени ліквідного стейкінгу (LST) часто втрачають паритет із ETH, що створює можливості для арбітражу. Так, нещодавно співвідношення stETH/ETH впало до 0,996 (дисконт близько 0,04%), а аналогічні рухи спостерігалися і в weETH. Арбітражери викуповують LST з дисконтом і отримують прибуток після відновлення паритету, стимулюючи додатковий попит на ETH.

У цілому більшість анстейкінгу наразі виглядає як внутрішнє ребалансування в екосистемі Ethereum, а не сигнал до масового розпродажу.

На соціальних платформах циркулюють чутки та домисли. Масовий анстейкінг не є безпосереднім тиском на продаж, але він означає зміну структури власності — у галузі це називають «передачею естафети».

Деякі аналітики вважають, що BlackRock, який активно просуває криптоактиви у фінансовий мейнстрім, став ключовим інституційним гравцем у структурі власників ETH. За даними на липень, BlackRock володіє понад 2 млн ETH (приблизно $6,9–8,9 млрд), тобто 1,5–2% від загальної емісії ETH (близько 120 млн ETH).

Ця інформація є публічною — йдеться про управління ETF-активами. Це приклад інституційного «відкритого лідерства»: накопичення та укрупнення позицій через ETF для прискорення інституційного входу в ETH, а не ринкова маніпуляція.

Логіка в тому, що з трансформацією Ethereum із платформи з ком’юніті-консенсусом у загальновизнаний фінансовий інструмент готовність Wall Street до рішучих дій лише зростає.

Цей підхід має підстави: стейкінг і анстейкінг швидше свідчать про реструктуризацію складу власників ETH, а не про масову втечу з ринку.

Зрештою, посилення позицій Ethereum і надалі забезпечуватиме його лідерство в індустрії цифрових активів. Поточна хвиля анстейкінгу може стати початком нового етапу розвитку.

Застереження:

- Матеріал повторно опублікований з TechFlow, всі права належать автору TechFlow. З питань щодо цієї публікації звертайтеся до команди Gate Learn — ми оперативно розглянемо ваш запит згідно з процедурою.

- Застереження: думки та оцінки у цій статті є особистою позицією автора і не є інвестиційною рекомендацією чи порадою.

- Український переклад, як і інші мовні версії, виконаний командою Gate Learn. Без прямого посилання на Gate копіювання, поширення чи плагіат перекладу заборонені.

Поділіться