A Cortina de Ferro Cai: Alianças de Stablecoins Disputam 2025

Yiwu e Hangzhou: Onde Não Só a Água Engarrafada, mas Também as Stablecoins Circulam Livremente

Siga @YBSBarker para acompanhar o movimento fluido das stablecoins.

Das economias paralelas na Ásia, África e América Latina à diáspora indiana junto ao Mar Arábico, uma nova cortina de ferro está a estender-se pelo mundo em desenvolvimento.

Por trás dessa cortina estão as barreiras erguidas pelos grandes protagonistas do sector bancário e fintech globais—Bank of America, JPMorgan (de todas as dimensões), instituições financeiras não bancárias, Wall Street, K Street, os “Quatro Grandes” bancos estatais chineses, e os polos de poder de Washington e Silicon Valley.

Estes bastiões de referência, juntamente com os seus fluxos de capital, movimentam-se exclusivamente no universo da finança tradicional (TradFi). Ainda assim, todos, de uma forma ou de outra, já foram influenciados pelas stablecoins—sobretudo pela USDT, que, em conjunto com Justin Sun, controla cada vez mais estas artérias do sistema financeiro.

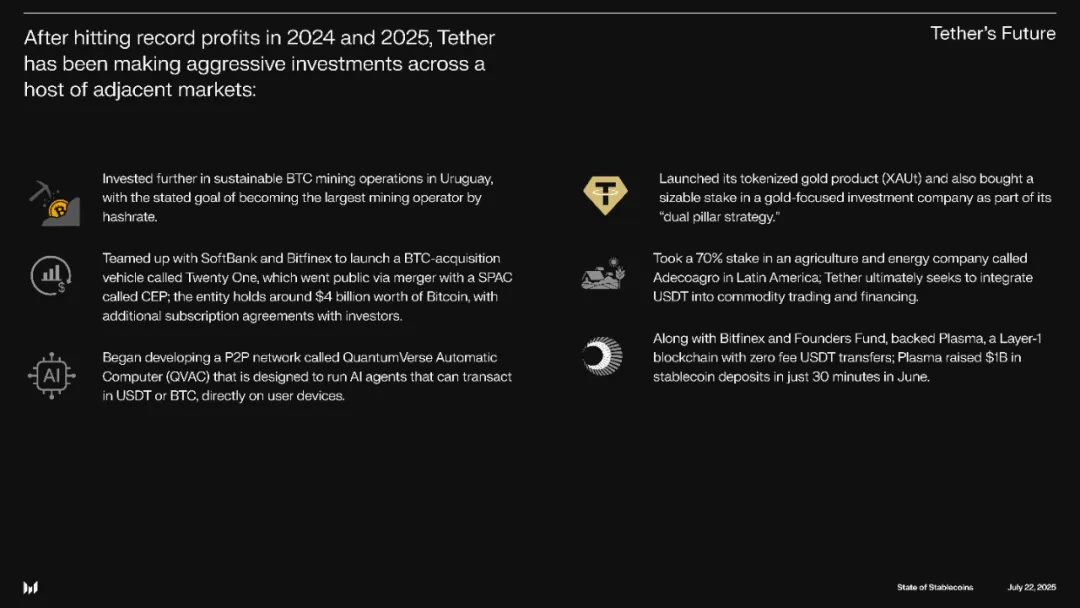

Estratégia Desfocada da Tether

A Messari publicou recentemente o relatório de stablecoins para 2025. Para lá da exibição de logótipos e marcas patrocinadoras, este documento marca o arranque formal das guerras das stablecoins. Seja na área dos stablecoins para pagamentos, liquidações internacionais ou remessas C2C, todos os caminhos parecem convergir para a aliança USDT–Tron, com apenas a USDC e a Circle Payment Network (CPN) a conseguirem acompanhar o ritmo.

Ainda assim, o domínio da USDT está longe de ser inatacável. A Tron de Justin Sun conquistou quase um monopólio, enquanto a própria Tether distribui demasiadamente os seus investimentos. O acordo de “revenue share” entre a USDC e a Coinbase, conjugado com a adoção pela Binance, reduziu a sua quota de mercado. Paralelamente, o modelo de “compra de votos” da Ethena ganhou força ao associar-se a exchanges centralizadas (CEXs) para captar arbitragem e gerar rendimento.

Imagem: Expansão da Tether para além do negócio das stablecoins

Fonte: @MessariCrypto

Dólar lastreado em ouro —–> Petrodólar —–> Dólar stablecoin

Ao registar um lucro líquido de 14 mil milhões de dólares em 2024—ultrapassando a BlackRock—, as stablecoins dissiparam finalmente as dúvidas remanescentes após o colapso da UST e regressaram ao foco das atenções financeiras globais. Este avanço é o catalisador direto do GENIUS Act, que visa a regulação específica do sector. A lógica não é apenas o lucro; as stablecoins superaram inclusive actores nacionais de referência, como a Alemanha, tornando-se protagonistas na compra de Treasuries dos EUA.

A sinergia entre o dólar e os Treasuries, habitualmente apelidada de “petrodólar”, assenta no predomínio militar norte-americano. Contudo, as stablecoins estão a alterar o modelo de venda das obrigações de curto prazo dos EUA, afirmando-se não apenas como complemento, mas como uma nova forma de dólar.

A Tether, por seu lado, não está concentrada na rivalidade direta ou em cedências. As suas ambições passam pela mineração de Bitcoin, pelo desenvolvimento de gestores de passwords, pela implementação de nós solares em África, pelo acesso a liquidações institucionais via Plasma e, à semelhança de Jack Dorsey, pelo desenvolvimento de um vasto ecossistema Bitcoin.

Imagem: Tether lança o gestor de passwords Pears

Fonte: @paoloardoino

Em 29 de junho, Paolo Ardoino, CEO da Tether, anunciou o gestor de passwords Pears, gratuito e open-source. Embora este lançamento não fortaleça diretamente o núcleo do negócio da Tether, demonstra o compromisso da empresa com a excelência técnica e a coerência com a sua missão original—projetos movidos pela paixão e não pelo lucro imediato.

No universo do Bitcoin, a Tether distingue-se verdadeiramente.

Na verdade, para a Tether, esta diversificação é típica dos grandes players. Mas, no seu vasto portefólio, o foco principal é expandir o ecossistema Bitcoin e as redes de pagamento: a aposta no ecossistema reflete convicção de longo prazo, enquanto a segunda vertente visa diluir a influência de Justin Sun.

A relação entre Justin Sun e a Tether está cada vez mais frágil. Sun tentou distanciar-se da dependência da USDT lançando a TUSD, USDD e FDUSD; por seu lado, a Tether procura novas redes. Porém, as suas trajetórias seguem inevitavelmente ligadas. O verdadeiro núcleo da Tether é o Bitcoin—Justin Sun é apenas um episódio secundário, e a separação parece improvável.

A Tether nunca deixou de investir e apoiar infraestruturalmente o Bitcoin. A primeira USDT foi lançada na Omni chain da Bitcoin, embora sem continuidade. Mais recentemente, a Tether implantou-se na sidechain Rootstock e o seu projeto Plasma trata igualmente BTC e USDT como ativos de primeira linha.

Este empenho vai além da mera procura de legitimidade—é uma demonstração de verdadeira dedicação. Pessoalmente, não antevejo grande futuro para a Omni ou a Rootstock. O Bitcoin, como ouro digital global, mantém o seu papel estrutural; a Plasma mostra potencial, mas enfrenta forte concorrência, longe do domínio isolado que a USDT detinha nos seus primeiros tempos de pagamentos.

Disputa pela Liderança: A Aliança Scar e as Hienas

A história comprova que os grandes impérios colapsam frequentemente devido a dissensões internas—e a aliança USDT está longe de ser estável.

Quem sucederá à Tether—Plasma ou Stablechain? À superfície, a Plasma surge como favorita, mas a relação entre USDT e USDT0 permanece pouco clara. A USDT0, gerida paralelamente pela Tether, faz da sucessão uma disputa particularmente interessante.

Estes são, naturalmente, conflitos internos ao ecossistema. No exterior, a USDC lidera na conformidade regulatória. O GENIUS Act define regras claras, a Circle já utiliza o CCTP para interoperabilidade on-chain e adotou o ISO 20022 para acesso à SWIFT—integrando totalmente sistemas on-chain e off-chain.

Se a Circle é o “Scar”, a USDG representa a “aliança hiena”. A Paxos, responsável pelo antigo BUSD, patrocina agora a USDG, posicionando-se contra CPN, Stablechain e Plasma com a sua Global Dollar Network (GDN). Este ecossistema reúne exchanges de referência como a Kraken, Bullish (herdeira da EOS, com 164.000 BTC), a gigante do Bitcoin Galaxy e a plataforma de corretagem Robinhood.

Imagem: Rede de membros da GDN

Fonte: @global_dollar

Hoje, as alianças de stablecoins distribuem-se por quatro grandes blocos:

- • USDT: Binance–Tron–Tether–Bitfinex

- • USDC: Coinbase–Circle–Binance

- • USDG: Paxos–Bullish–Galaxy Digital–Kraken–Robinhood

- • USDe: Ethena–Arthur Hayes–Bybit

No seu conjunto, cobrem o universo dos pagamentos, liquidações e valorização. Contudo, o funcionamento interno destas alianças está longe de ser transparente: o modelo dominante é a “compra de votos”, popularizada inicialmente na Curve War pela Convex e agora na era Pendle War LST/LRT, via Penpie e Equilibria.

Estes protocolos vão além do lobby tradicional; desenham incentivos para captar mais capital e ganhar escala, maximizando recompensas da Curve ou Pendle e repartindo ganhos com os utilizadores.

O modelo da Lido é ainda mais direto: qualquer investidor retalhista pode participar sem operar o seu próprio nó—basta pagar uma comissão à Lido. Na prática, a Lido transformou-se na maior plataforma de “compra de votos” na Ethereum.

A USDC segue uma estratégia idêntica, destinando 60% das receitas à Coinbase e Binance, o que cimenta o seu estatuto como principal rival da USDT—garantindo rentabilidade mesmo em cenários de baixa margem, mas com uma parceria robusta como trunfo. Mesmo com a queda do Silicon Valley Bank e a perda de paridade ($0,87) da USDC, a Coinbase manteve-se firme.

A USDe da Ethena adota o mesmo modelo. Quase todas as grandes CEX participam como investidoras—Binance (YZi Labs), OKX, Bybit, Deribit, Bybit (Mirana), Gemini e MEXC. A Ethena abre a porta a todas as exchanges centralizadas, numa jogada estratégica: as CEXs recebem ENA tokens pela facilitação das coberturas e da estabilidade do preço da USDe.

No seio da aliança USDT surgem agora fissuras. Na disputa pela liquidação institucional, a USDT fica atrás da adoção pela USDC e até a Ethena formou parcerias com a BlackRock (lançando a USDtb) e a Securitize para a cadeia institucional Converge.

Por sua parte, a USDG promete aos participantes 97% das receitas de emissão—disposta a sacrificar lucros por quota de mercado e a posicionar-se como a terceira força, desafiando USDT e USDC. Tal como nas guerras de entregas na China, só o tempo esclarecerá quem vence as guerras das stablecoins e quem irá arcar com os custos.

Conclusão

As guerras das stablecoins, já no seu décimo primeiro ano desde a estreia da USDT em 2014, têm sido marcadas por acontecimentos intensos. As stablecoins de RMB offshore surgiram pouco depois da USDT e atingiram nascentes dimensões. A Huobi chegou mesmo a permitir negociações em RMB, tal como a Kraken apresenta preços em dólares.

Resta esperar que o mercado não volte a cair no paradigma do “vencedor absoluto”—nem que o controlo sobre o hash rate do Bitcoin seja novamente entregue a terceiros.

Afinal, a água pode regressar depois de partir, mas o dinheiro que sai pode nunca voltar.

Aviso Legal:

- Artigo republicado de [Zuoye Waimoshan], com todos os direitos reservados ao autor original [Zuoye Waimoshan]. Para pedidos de reprodução, contacte a equipa Gate Learn. A equipa responde prontamente de acordo com o processo estabelecido.

- Aviso: As opiniões expressas neste artigo representam apenas a visão do autor e não constituem aconselhamento de investimento.

- As versões em outros idiomas são traduzidas pela equipa Gate Learn. Salvo indicação em contrário relativamente à Gate, artigos traduzidos não podem ser copiados nem distribuídos sem autorização expressa.