A Cortina de Ferro Cai: Alianças de Stablecoins Disputam Espaço em 2025

Yiwu e Hangzhou: Onde stablecoins circulam tão livremente quanto a água engarrafada

Siga @YBSBarker e acompanhe o movimento das stablecoins fluir sem obstáculos.

Desde economias subterrâneas na Ásia, África e América Latina até a diáspora indiana na orla do Mar Arábico, uma nova cortina de ferro agora se estende pelo mundo em desenvolvimento.

Por trás dessa cortina estão obstáculos erguidos por gigantes da banca e do setor fintech global—Bank of America, JPMorgan (de todos os portes), instituições financeiras não bancárias, Wall Street, K Street, os “Quatro Grandes” bancos estatais chineses e centros de poder em Washington e no Vale do Silício.

Essas fortalezas simbólicas e seus fluxos de capital atuam inteiramente dentro das estruturas das finanças tradicionais (TradFi). Mas, de alguma forma, todas já experimentaram a influência das stablecoins—em particular o USDT, que, ao lado de Justin Sun, vem dominando progressivamente essas rotas financeiras.

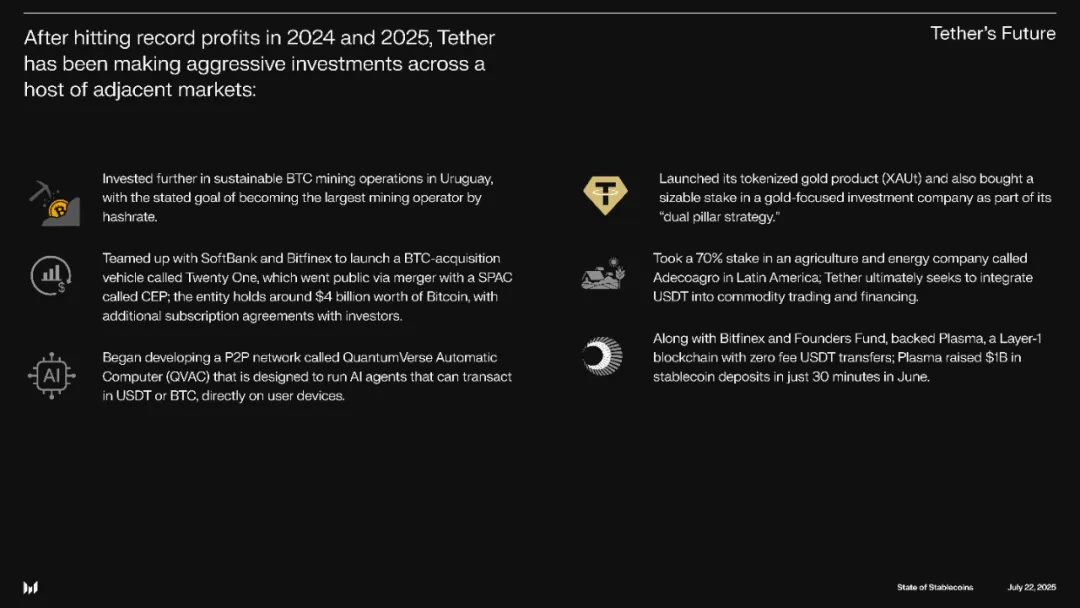

A estratégia dispersa da Tether

Recentemente, a Messari lançou seu relatório de stablecoins para 2025. Por trás da profusão de logotipos e patrocínios, o documento inaugura oficialmente as guerras das stablecoins. Seja no campo dos pagamentos, das liquidações internacionais ou das remessas C2C, quase todos os caminhos levam à aliança USDT–Tron, com USDC e Circle Payment Network (CPN) mal conseguindo acompanhar.

Mesmo assim, o domínio do USDT no mercado de stablecoins está longe de ser absoluto. Justin Sun consolidou um quase monopólio com a Tron, enquanto a Tether opta por diversificar suas apostas. O programa de divisão de receitas do USDC com a Coinbase e a inclusão pela Binance diluíram a fatia de mercado. Ao mesmo tempo, o modelo de “compra de votos” da Ethena ganhou espaço ao se conectar com exchanges centralizadas para capturar arbitragem e rendimento.

Imagem: Tether diversificando para negócios além das stablecoins

Fonte: @MessariCrypto

Dólar atrelado ao ouro —–> Petrodólar —–> Dólar stablecoin

Depois de registrar lucro líquido de US$ 14 bilhões em 2024—superando inclusive a BlackRock—as stablecoins deixaram para trás as dúvidas do colapso da UST e voltaram ao foco das finanças globais. Esse movimento é o principal catalisador do GENIUS Act, legislação voltada especialmente à regulação das stablecoins. O interesse não é apenas lucro; as stablecoins agora ultrapassaram grandes potências como a Alemanha e figuram entre os maiores compradores de títulos do Tesouro dos EUA.

A conexão entre o dólar e os Treasuries americanos, expressão máxima do “petrodólar”, apoia-se no poder militar dos EUA. Agora, as stablecoins vêm mudando a dinâmica de vendas desses ativos de curto prazo, posicionando-se não só como um suporte ao dólar, mas como um novo formato dele.

Por outro lado, a Tether não busca confronto direto nem concessões. Suas ambições passam por mineração de Bitcoin, desenvolvimento de gerenciadores de senhas, criação de nós movidos a energia solar na África, atuação em liquidações institucionais via Plasma—e, como Jack Dorsey, construir o ecossistema do Bitcoin em grande escala.

Imagem: Lançamento do Pears, gerenciador de senhas da Tether

Fonte: @paoloardoino

No dia 29 de junho, Paolo Ardoino, CEO da Tether, anunciou o Pears, um gerenciador de senhas gratuito e open source. Embora não reforce diretamente a principal atividade da Tether, demonstra o compromisso da empresa com excelência técnica e sua missão original—o interesse é genuíno, e não o lucro.

Quando o assunto é Bitcoin, a Tether realmente se destaca.

Para a Tether, diversificar é marca dos grandes players. Entre vários investimentos, o objetivo principal é expandir o ecossistema do Bitcoin e aprimorar redes de pagamento: o primeiro revela convicção de longo prazo, o segundo é uma resposta estratégica para se afastar do controle de Justin Sun.

Nesse contexto, o relacionamento entre Justin Sun e Tether está mais frágil. Sun tenta reduzir a dependência do USDT por meio do TUSD, USDD e FDUSD, enquanto a Tether busca novas redes. Ainda assim, continuam fortemente interligados, seus futuros conectados. O Bitcoin é a verdadeira prioridade da Tether; Justin Sun é apenas coadjuvante e separá-los parece impraticável.

O suporte da Tether ao Bitcoin, seja em investimentos ou infraestrutura, permanece inabalável. O USDT começou na Omni Chain do Bitcoin, embora essa solução tenha sido descontinuada. Recentemente, a Tether foi para a sidechain Rootstock do Bitcoin, e o projeto Plasma trata BTC e USDT como ativos de primeira linha.

Essa dedicação vai além da busca por legitimidade—é uma verdadeira devoção. Na minha visão, Omni e Rootstock têm futuro incerto. O Bitcoin, como ouro digital global, mantém papel central; Plasma tem potencial, mas enfrenta concorrência acirrada, bem distante da supremacia que o USDT já teve no início dos pagamentos cripto.

Disputa por domínio: a aliança Scar e as hienas

A história mostra que impérios ruem por conflitos internos—e a aliança USDT está longe de ser estável.

Quem levará o legado da Tether—Plasma ou Stablechain? Plasma parece favorita, mas a relação entre USDT e USDT0 é incerta. USDT0 funciona como uma ramificação à parte, criada pela própria Tether, independente da Plasma, tornando a disputa sucessória mais interessante.

São disputas internas do ecossistema. Externamente, o USDC lidera a busca por conformidade regulatória. O GENIUS Act estabelece regras claras, a Circle já integra CCTP para interoperabilidade on-chain e adotou ISO 20022 para integrar-se ao SWIFT—facilitando a conexão total entre sistemas cripto e tradicionais.

Se a Circle personifica o “Scar”, USDG representa a “aliança das hienas”. Ex-emitente do BUSD, a Paxos agora lastreia o USDG, competindo com CPN, Stablechain e Plasma por meio da sua Global Dollar Network (GDN). O ecossistema GDN agrega exchanges como Kraken, Bullish (ex-EOS, dona de 164.000 BTC), a gigante Galaxy e a corretora Robinhood.

Imagem: Rede de membros GDN

Fonte: @global_dollar

Hoje, as alianças de stablecoins se dividem em quatro grandes blocos:

- • USDT: Binance–Tron–Tether–Bitfinex

- • USDC: Coinbase–Circle–Binance

- • USDG: Paxos–Bullish–Galaxy Digital–Kraken–Robinhood

- • USDe: Ethena–Arthur Hayes–Bybit

Juntas, cobrem pagamentos, liquidações e valoração de ativos. Porém, o funcionamento interno é obscuro: quase todas dependem de sistemas de “compra de votos”—estratégia que surgiu na Curve War via Convex e hoje domina a era LST/LRT da Pendle War pelas mãos da Penpie e da Equilibria.

Esses protocolos não apenas fazem lobby; criam modelos de incentivos para atrair capital, conquistar escala e dividir os maiores retornos do Curve ou Pendle entre seus usuários.

A Lido simplificou ainda mais: investidores individuais podem participar sem rodar nós próprios—basta pagar uma taxa à Lido, que se consolidou como a maior plataforma de “compra de votos” do Ethereum.

O USDC adota método parecido, repartindo 60% das receitas com Coinbase e Binance para garantir a vice-liderança logo atrás do USDT—obtendo lucros e fortalecendo alianças. Quando o Silicon Valley Bank colapsou e o USDC perdeu o peg (chegando a US$ 0,87), a Coinbase permaneceu apoiando.

O USDe, da Ethena, segue o mesmo padrão. Praticamente todas as grandes CEXs investem: Binance (YZi Labs), OKX, Bybit, Deribit, Bybit (Mirana), Gemini e MEXC. A Ethena aceita todas as exchanges centralizadas, e esse é o diferencial: elas recebem tokens ENA em troca de apoiar hedge e estabilidade de preços do USDe.

Agora, começam a surgir fissuras na aliança USDT. Na disputa por liquidações institucionais, o USDT fica atrás da adoção do USDC; até a Ethena já se uniu à BlackRock para lançar o USDtb e à Securitize para a blockchain institucional Converge.

O USDG, na competição, promete repassar 97% da receita de emissão aos participantes do ecossistema—disposto a operar no prejuízo para conquistar mercado e desafiar USDT e USDC como terceira via. Tal como nas batalhas pelo delivery na China, só o tempo dirá quem sobreviverá às guerras das stablecoins—e quem pagará o preço final.

Conclusão

As guerras das stablecoins, que já somam onze anos desde o lançamento do USDT em 2014, têm sido extensas e turbulentas. Stablecoins RMB offshore surgiram logo após o USDT e já chegaram a dimensões semelhantes. Houve época em que a Huobi oferecia negociações em RMB, assim como a Kraken faz hoje com USD.

Espera-se que, desta vez, o mercado não caia no padrão de “o vencedor leva tudo”—e que o poder de precificação do hash rate do Bitcoin não volte a ser entregue a terceiros.

Ao contrário da água, que pode voltar ao leito, dinheiro que sai dificilmente retorna.

Aviso legal:

- Este artigo foi republicado de [Zuoye Waimoshan], com todos os direitos reservados ao autor original [Zuoye Waimoshan]. Para pedidos de reprodução, entre em contato com a Equipe Gate Learn. A equipe responderá de forma célere conforme o procedimento.

- Aviso: As opiniões apresentadas neste artigo são exclusivamente do autor e não configuram aconselhamento de investimento.

- Demais versões em outros idiomas são traduções da Equipe Gate Learn. Salvo menção específica à Gate, é proibida a cópia ou distribuição dos artigos traduzidos sem permissão.