ETF de Ethereum um ano atrás: da indiferença ao destaque, a confiança institucional impulsiona as mudanças no fluxo de capitais

Três meses atrás — quando as saídas de capital dos ETFs de Ethereum eram expressivas, o interesse do mercado permanecia baixo e não havia vantagem em termos de rendimento — até mesmo os apoiadores mais entusiastas do Ethereum considerariam impossível falar em aniversário de um ano dos ETFs de Ethereum nas bolsas dos EUA.

Hoje, porém, os ETFs de Ethereum vivem seu auge: já se passou um ano completo desde o início das negociações, em 23 de julho de 2024.

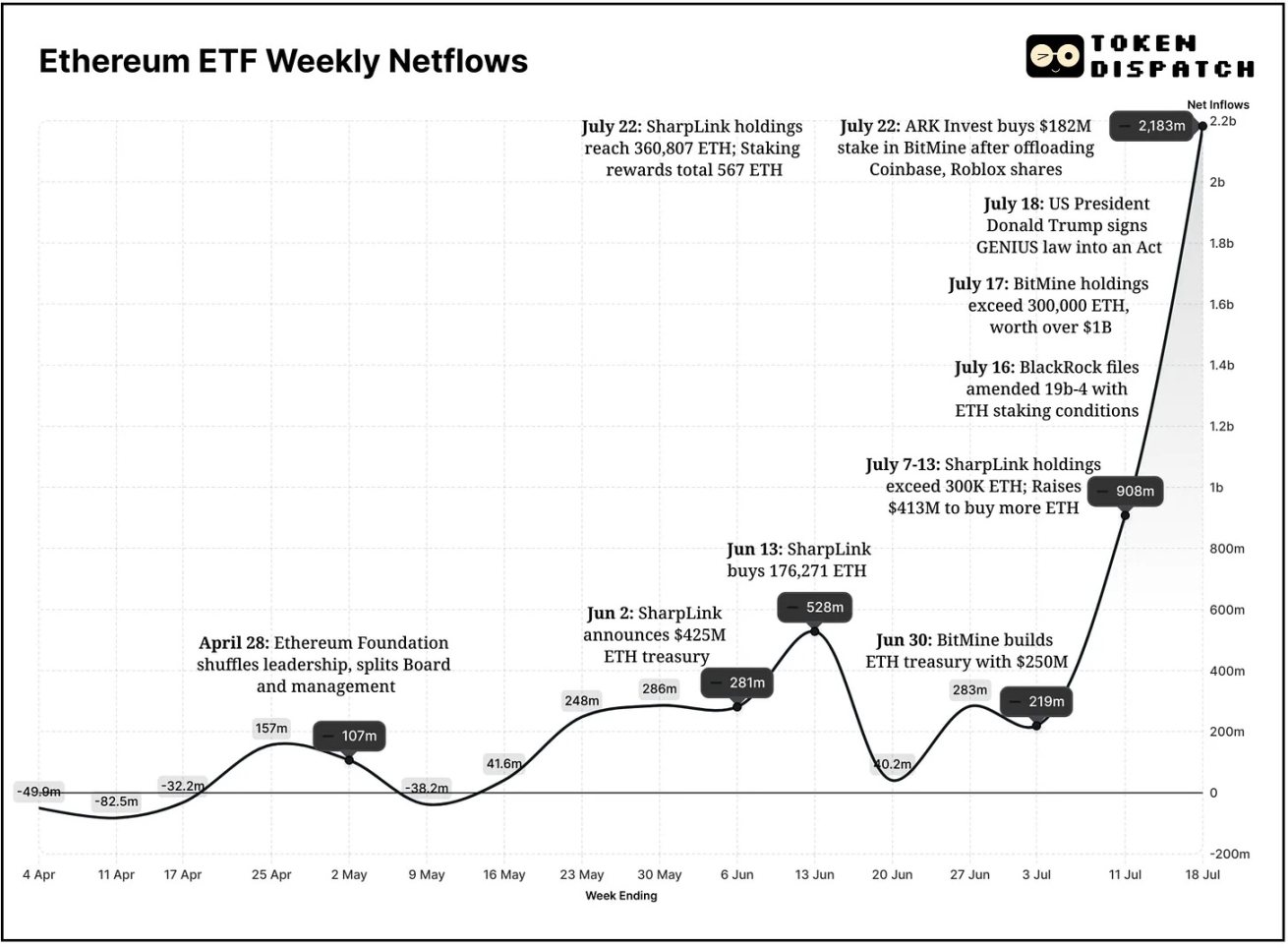

Em junho de 2025, os ETFs de Ethereum apresentaram seu melhor desempenho mensal da história, atraindo mais de US$ 3,5 bilhões em fluxo líquido — um salto de 70% sobre o recorde anterior de US$ 2,08 bilhões em dezembro de 2024. O ritmo de fluxo em julho está ainda mais forte: já ultrapassa US$ 3 bilhões e pode superar o resultado de junho. O período de duas semanas encerrado em 18 de julho foi o melhor de todos os tempos em fluxo líquido; e, pela primeira vez, o ETF completou dez semanas consecutivas sem nenhuma saída líquida ao longo das 52 semanas de existência.

O gráfico abaixo exibe um crescimento explosivo com formato de “gráfico em formato de taco de hóquei”.

Mesmo assim, a trajetória dos ETFs de Ethereum esteve longe de ser linear.

Em maio de 2024, reguladores americanos aprovaram os ETFs de Ethereum, com início oficial das negociações em 23 de julho. As primeiras reações do mercado foram ambíguas. Os ETFs de Bitcoin já haviam captado toda a atenção no início daquele ano, de modo que o lançamento do Ethereum pareceu morno: o preço ficou aquém, o interesse diminuiu e não houve fluxo significativo na largada.

Na prática, os fluxos iniciais dos fundos até registraram saídas líquidas.

Nas primeiras 39 semanas de negociação, os ETFs de Ethereum tiveram entradas líquidas em apenas 15 semanas; já 13 das últimas 14 semanas registraram fluxo, evidenciando como o sentimento se transformou nos últimos três meses.

Em 21 de julho de 2025, o total de ativos sob gestão (AUM) de todos os ETFs de Ethereum dos EUA superou US$ 19 bilhões — o dobro dos cerca de US$ 9,6 bilhões de apenas dois meses antes.

O interesse institucional em Ethereum também se intensifica, não só via ETFs, mas por meio das chamadas reservas em Ethereum.

Em 2 de junho de 2025, a SharpLink Gaming tornou-se a primeira empresa de capital aberto dos EUA a incluir Ethereum em suas reservas estratégicas. Enquanto parte relevante do ecossistema cripto acompanhava quais companhias públicas adicionariam Bitcoin ao balanço, Joe Lubin colocou o Ethereum na inclusão entre os ativos de reserva.

Como cofundador da Ethereum e fundador e CEO da Consensys, Lubin assumiu a presidência do conselho de administração da SharpLink Gaming e liderou a estratégia de reserva de Ethereum da companhia, totalizando US$ 425 milhões.

Com essa iniciativa, a SharpLink se tornou a maior empresa detentora de Ethereum do mundo, acumulando 360.807 ETH — avaliados em mais de US$ 1,3 bilhão aos preços atuais. A empresa também captou US$ 413 milhões adicionais e, com o staking de ETH, já recebeu 567 ETH em recompensas.

Adicionalmente, a SharpLink protocolou um suplemento de prospecto junto à SEC, buscando aumentar o limite autorizado de ações ordinárias de 1 bilhão para 5 bilhões de unidades.

Mas um novo protagonista surgiu para disputar a liderança entre os detentores de reserva de Ethereum.

A mineradora de Bitcoin BitMine Immersion também apostou forte em Ethereum, mantendo mais de 300.000 ETH — avaliados em mais de US$ 1 bilhão. O presidente Tom Lee, veterano de Wall Street, tem planos ainda mais ambiciosos:

“Trabalhamos de forma consistente para alcançar nosso objetivo: adquirir e fazer staking de 5% de toda a oferta de Ethereum.” Juntos, SharpLink e BitMine atualmente já superam a Ethereum Foundation em ETH sob custódia.

No geral, os fluxos de capital para empresas de reserva em Ethereum e ETFs refletem a convicção institucional crescente no Ethereum como infraestrutura fundamental — uma confiança que só aumenta.

Recentemente, a ARK Invest, comandada por Cathie Wood, reduziu sua exposição em Coinbase e Roblox ao mesmo tempo em que destinou US$ 182 milhões em novos investimentos para a BitMine Immersion. Antes, a aposta em Ethereum era mínima; após o rebalanceamento dos três principais ETFs, a ARK passou a destinar 1,5% do portfólio à BitMine.

O bilionário Peter Thiel também detém 9,1% da empresa.

Uma nova companhia, a Ether Machine — surgida da fusão de operações já existentes — projeta criar uma plataforma pública para dar ao investidor institucional acesso privilegiado à infraestrutura e aos rendimentos de staking do Ethereum.

A Ether Machine foi cofundada por Andrew Keys, ex-conselheiro e executivo da Consensys, e David Merin, também ex-Consensys e atual CEO da Ether Machine. Após a fusão, a empresa pretende listar-se na Nasdaq, detendo mais de 400.000 ETH, avaliados em mais de US$ 1,5 bilhão.

O que mudou nos últimos meses? Mudanças na liderança da Ethereum Foundation podem ter sido o catalisador.

No final de abril de 2025, a Ethereum Foundation anunciou uma separação entre conselho de administração e diretoria executiva. A nova equipe definiu três grandes prioridades: escalar a camada base do Ethereum, otimizar rollups de segunda camada (Layer 2) e melhorar a experiência do usuário.

A utilidade e o rendimento do Ethereum se consolidaram como argumentos-chave para investimento.

Hoje, nenhum ETF americano paga recompensas de staking, pois a SEC ainda não aprovou esse recurso. Caso seja liberado, o staking pode transformar o ETH em um “título digital” nos portfólios institucionais.

ETFs com staking podem entregar de 3% a 5% de rendimento do staking. Considerando US$ 19,6 bilhões em Ethereum atualmente alocados em ETFs, emissores podem obter mais de US$ 750 milhões em receita anual de staking, com rendimento médio de 4%.

A BlackRock já estuda integrar staking; em sua emenda 19b-4, a gestora declara que o staking é “um potencial recurso futuro, sujeito à aprovação regulatória”. O mercado monitora de perto.

Especialistas projetam que o staking em ETFs de Ethereum pode ser aprovado já no quarto trimestre deste ano.

Para muitos investidores, o staking pode ser o diferencial entre uma “exposição superficial” e um “engajamento profundo”. Rendimentos passivos provenientes de instrumentos regulados podem atrair fundos de pensão, endowments e fundos soberanos.

De acordo com relatório da Wintermute, formadora de mercado e trading, publicado na época do lançamento dos ETFs de Ethereum no ano passado, a ausência de staking era um dos principais fatores que “reduziam o apelo do Ethereum como ETF”.

Com uma eventual mudança no cenário macro — como cortes de juros, inflação sob controle ou busca por maior retorno — o Ethereum tende a se destacar: reúne escassez devido à oferta deflacionária, rendimento via staking e acesso facilitado por meio de ETFs e custódia.

O preço do Ethereum acompanha cada vez mais os movimentos do investidor institucional. Caso a cotação avance, o otimismo e os aportes podem aumentar ainda mais. Após anos de relativa calmaria, a evolução do Ethereum é celebrada tanto pelo varejo quanto pelo institucional.

Nas últimas duas semanas, o preço do Ethereum saltou mais de 50% e atingiu seu topo em 2025; nos últimos três meses, a alta já soma 150%.

Cada vez que um ETF emite novas cotas, precisa comprar ETH, diminuindo a oferta em circulação. Isso gera pressão altista sobre o preço.

Empresas de reserva em Ethereum tendem a manter posições de longo prazo. Consultores de investimentos credenciados, gestores patrimoniais e empresas de capital aberto raramente buscam retornos rápidos ou vendem em situações extremas.

Esses construtores de reservas estão posicionando o ETH como uma garantia programável — um ativo seguro, estável e gerador de rendimento.

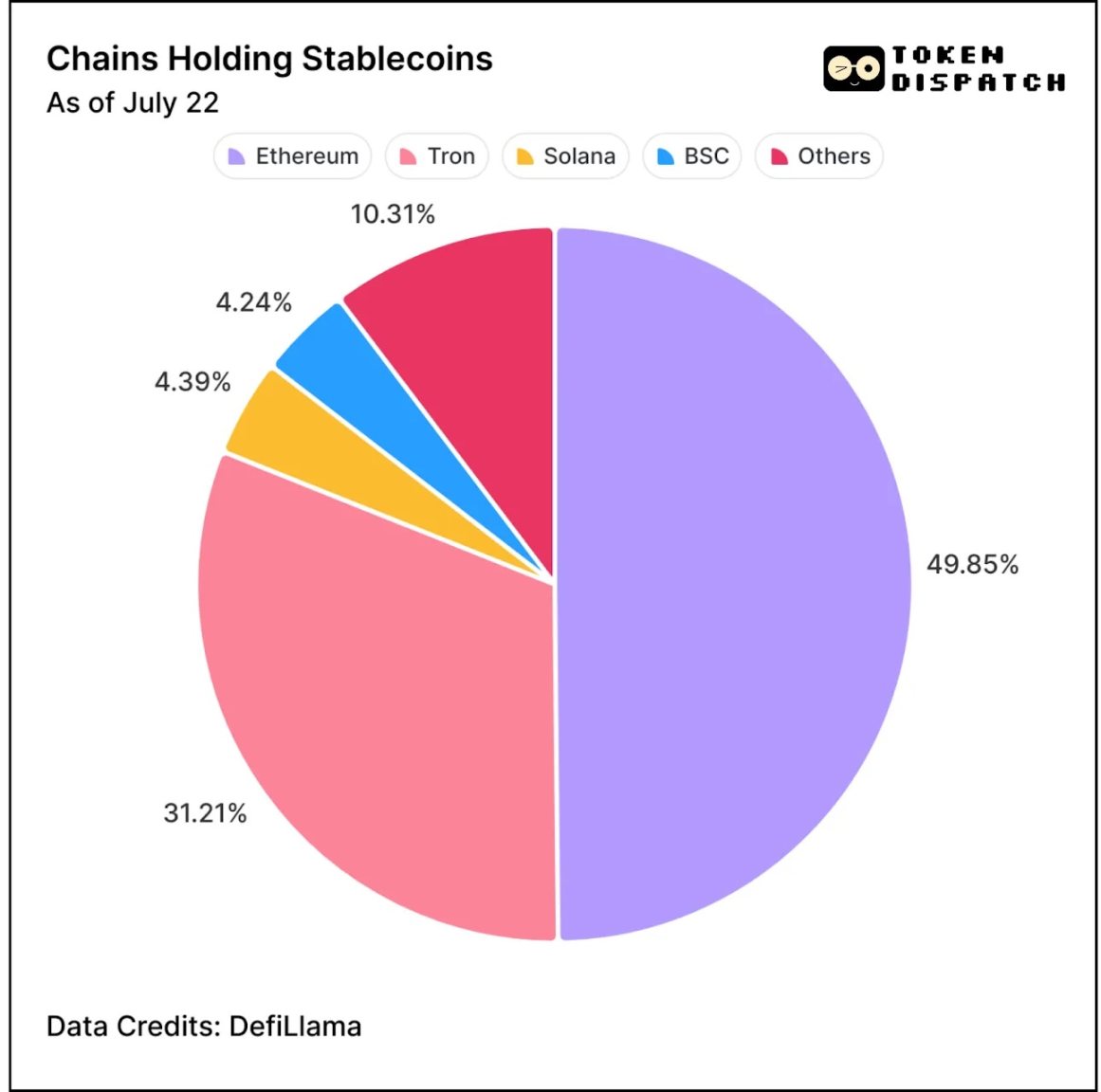

O ambiente macroeconômico também favorece: a recente aprovação do GENIUS Act legaliza as stablecoins como moeda de curso legal digital. Com 50% do mercado, o Ethereum, principal rede do segmento, deve colher os maiores benefícios.

Próximos passos previstos

Assim que a SEC aprovar recursos de staking em ETFs, espere forte aceleração da demanda institucional. Mais companhias devem criar reservas de Ethereum para staking, enquanto gigantes como BlackRock tendem a ampliar sua exposição ao ativo.

Investidores tradicionais logo perceberão que o Ethereum oferece agora dois canais sólidos de liquidez — ETFs e reservas em ETH. Ambas as vias restringem a oferta circulante e ampliam o impacto do Ethereum na economia real.

Comparar Bitcoin e Ethereum diretamente como reservas e fundos negociados em bolsa (ETFs) ignora diferenças fundamentais:

O Bitcoin é, sobretudo, reserva de valor — o “ouro digital” das estratégias macro. O Ethereum, por sua vez, é valorizado pela utilidade: emissores de fundos e construtores de reservas compram ETH pelo valor agregado, pelas recompensas de staking, pelas capacidades de infraestrutura e seu papel como plataforma programável para aplicações financeiras.

Aviso legal:

- Este artigo é republicado de [Foresight News], com direitos autorais reservados ao autor original [Prathik Desai]. Em caso de objeções sobre a republicação, entre em contato com a equipe Gate Learn para providências imediatas conforme nossos procedimentos.

- Aviso: Todas as opiniões e pontos de vista expressos pertencem ao autor e não constituem recomendação de investimento.

- As demais versões deste artigo, em outros idiomas, foram traduzidas pela equipe Gate Learn e não podem ser copiadas, distribuídas ou plagiadas sem referência a Gate.

Compartilhar