Il y a un an, l’ETF Ethereum : du statu quo à l’essor, la confiance des investisseurs institutionnels au cœur des dynamiques de flux de capitaux

Il y a trois mois, alors que les sorties de capitaux depuis les ETF Ethereum étaient importantes, que l'intérêt du marché s'essoufflait et qu'aucun rendement attractif ne se dessinait, même les soutiens les plus convaincus d'Ethereum auraient considéré l'idée de célébrer le premier anniversaire des ETF Ethereum sur les marchés américains comme de la pure fiction.

Aujourd'hui, les ETF Ethereum sont sous le feu des projecteurs : cela fait exactement un an que leur cotation a débuté, le 23 juillet 2024.

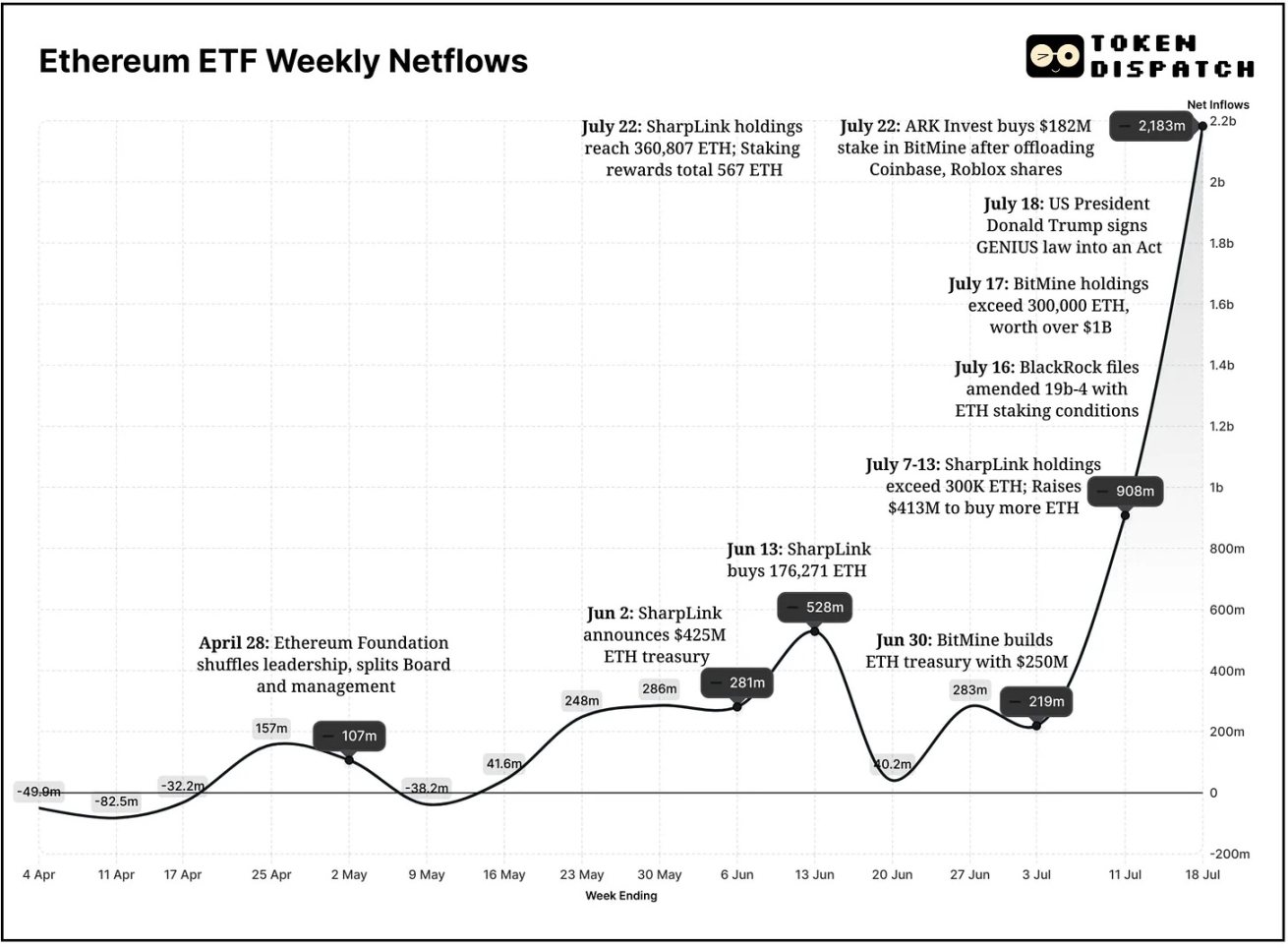

En juin 2025, les ETF Ethereum ont enregistré leur meilleure performance mensuelle historique, avec plus de 3,5 milliards de dollars d'entrées nettes, soit une hausse de 70 % par rapport au précédent record de 2,08 milliards en décembre 2024. La dynamique des flux en juillet s’est révélée encore plus forte, dépassant déjà 3 milliards de dollars et laissant entrevoir le potentiel de surpasser juin. Les deux semaines achevées au 18 juillet constituent la meilleure performance historique sur deux semaines en termes d’entrées nettes ; et, fait remarquable, l’ETF a enchaîné dix semaines consécutives sans aucune sortie nette en l’espace de ses 52 semaines d’existence.

La croissance exponentielle en « crosse de hockey » du graphique ci-dessous illustre parfaitement cette dynamique explosive.

Pourtant, le parcours des ETF Ethereum n’a pas été de tout repos.

En mai 2024, les autorités américaines approuvaient les ETF Ethereum, avec une première cotation effective au 23 juillet. À l’époque, les réactions du marché se sont révélées mitigées. Les ETF Bitcoin avaient déjà capté toute l’attention plus tôt dans l’année, si bien que le lancement d’Ethereum a semblé en demi-teinte : prix à la traîne, intérêt en berne, et absence de mouvements de capitaux significatifs au démarrage.

Les premiers flux de fonds font même apparaître des sorties nettes.

Sur les 39 premières semaines de cotation, les ETF Ethereum n’ont affiché des entrées nettes que pendant 15 semaines ; à l’inverse, 13 des 14 dernières semaines présentent des flux nets positifs, témoignant du bouleversement massif du sentiment observé au cours de ces trois derniers mois.

Au 21 juillet 2025, les actifs sous gestion (AUM) cumulés de tous les ETF Ethereum américains ont franchi la barre des 19 milliards de dollars — soit le double du niveau d’il y a seulement deux mois, qui s’établissait autour de 9,6 milliards.

L’appétit institutionnel pour Ethereum s’intensifie, au-delà des ETF, via la logique d’« actifs de réserve Ethereum ».

Le 2 juin 2025, SharpLink Gaming est devenue la première entreprise cotée américaine à intégrer Ethereum à ses réserves stratégiques. Alors qu’une grande partie de l’écosystème crypto scrutait encore les sociétés publiques susceptibles d’ajouter du Bitcoin à leur bilan, Joe Lubin a placé Ethereum au cœur de la stratégie d’actifs de réserve.

En tant que co-fondateur d’Ethereum et PDG-fondateur de Consensys, Lubin a rejoint le conseil d’administration de SharpLink Gaming comme président et supervisé le projet stratégique de réserve Ethereum à hauteur de 425 millions de dollars.

Avec cette orientation, SharpLink détient désormais le plus large portefeuille d’Ethereum parmi les entreprises mondiales, totalisant 360 807 ETH pour une valeur supérieure à 1,3 milliard de dollars au cours actuel. La société a également levé 413 millions de dollars supplémentaires et, via le staking de ses ETH, accumulé un total de 567 ETH en récompenses.

SharpLink a par ailleurs déposé un addendum auprès de la SEC pour porter le plafond de son offre d’actions ordinaires autorisées de 1 à 5 milliards de dollars.

Néanmoins, un nouvel acteur vient remettre en cause la suprématie sur les actifs de réserve Ethereum.

La société de minage de Bitcoin BitMine Immersion mise également massivement sur Ethereum, possédant plus de 300 000 ETH pour une valorisation supérieure à 1 milliard de dollars. Son président, Tom Lee, vétéran de la finance à Wall Street, affiche des ambitions encore plus élevées :

« Nous avançons progressivement vers notre but : acquérir et staker 5 % de l’offre totale d’Ethereum. » Ensemble, les réserves de SharpLink et BitMine dépassent désormais celles de la Fondation Ethereum.

Au final, les flux de capitaux vers les sociétés détentrices d’actifs de réserve Ethereum et vers les ETF témoignent de la conviction institutionnelle croissante en Ethereum en tant qu’infrastructure fondamentale — une confiance qui ne cesse de s’accroître.

Tout récemment, ARK Invest, sous la direction de Cathie Wood, a diminué ses positions sur Coinbase et Roblox tout en renforçant nettement son exposition à BitMine Immersion, apportant 182 millions de dollars de capitaux frais. Jusqu’alors, la part d’Ethereum dans les portefeuilles d’ARK était marginale, mais après une nouvelle allocation au sein de ses trois ETF phares, le groupe consacre désormais 1,5 % de son portefeuille à BitMine.

Par ailleurs, le milliardaire Peter Thiel détient 9,1 % de cette entreprise.

Une entité émergente, Ether Machine — née de la fusion de sociétés existantes — projette de bâtir une plateforme cotée, ouvrant aux investisseurs institutionnels un accès privilégié à l’infrastructure Ethereum et aux rendements générés par le staking.

Ether Machine a été cofondée par Andrew Keys, ex-membre du conseil et dirigeant de Consensys, et par David Merin, ancien cadre de Consensys et actuel PDG d’Ether Machine. Après la fusion, Ether Machine vise une introduction au Nasdaq tout en gérant plus de 400 000 ETH, soit plus de 1,5 milliard de dollars.

Qu’est-ce qui a donc changé ces derniers mois ? Les récents ajustements de gouvernance à la Fondation Ethereum semblent avoir joué un rôle moteur.

Fin avril 2025, la Fondation Ethereum a annoncé une refonte de son organisation, dissociant le conseil d’administration de la gestion opérationnelle. La nouvelle équipe a fixé trois priorités majeures : l’amélioration de la scalabilité du socle Ethereum, l’optimisation des rollups de couche 2, et la simplification de l’expérience utilisateur.

L’utilité concrète d’Ethereum et la perspective de rendement qu’il offre ont aussi renforcé son attractivité auprès des investisseurs.

À ce jour, aucun ETF américain n’intègre de récompenses de staking, la SEC n’ayant pas encore approuvé cette fonctionnalité. Si le staking venait à être autorisé pour les ETF Ethereum, l’ETH pourrait devenir l’équivalent d’une « obligation numérique » dans les portefeuilles institutionnels.

De tels ETF pourraient offrir un rendement natif de 3 % à 5 %. À l’heure actuelle, avec 19,6 milliards de dollars d’Ethereum détenus dans les ETF, les émetteurs pourraient générer plus de 750 millions de dollars de revenus annuels issus du staking, sur la base d’un rendement moyen de 4 %.

BlackRock réfléchit déjà à l’intégration du staking ; dans son amendement 19b-4, la société souligne que le staking est « une option potentielle, sous réserve d’approbation réglementaire ». Cette évolution est scrutée de près par le marché.

Les spécialistes anticipent que l’approbation du staking pour les ETF Ethereum pourrait intervenir dès le quatrième trimestre de cette année.

Pour de nombreux investisseurs, le staking fait toute la différence entre une « simple exposition » et une « implication profonde ». Le rendement passif, perçu via des véhicules d’investissement réglementés, pourrait séduire fonds de pension, fondations, et fonds souverains.

Selon un rapport du teneur de marché et société de trading Wintermute, publié lors du lancement des ETF Ethereum l’an dernier, l’absence de staking constituait un frein majeur susceptible de « diminuer l’attrait d’Ethereum comme véhicule ETF ».

Si l’environnement macroéconomique évolue — baisse des taux, inflation maîtrisée ou quête accrue de rendement — Ethereum s’imposera comme un acteur incontournable : rareté induite par sa dynamique déflationniste, rendement via le staking, et accès facilité par les ETF et les dépositaires.

Le cours d’Ethereum évolue de plus en plus en corrélation avec l’activité institutionnelle. Un franchissement à la hausse des prix pourrait redonner confiance et attirer de nouveaux flux. Après des années de relative discrétion, l’évolution continue d’Ethereum est désormais saluée tant par les particuliers que par les institutionnels.

Durant les deux dernières semaines, le cours de l’ETH a progressé de plus de 50 %, atteignant son plus haut niveau de 2025 ; sur trois mois, il affiche un bond de 150 %.

Lorsqu’un ETF émet de nouvelles parts, il acquiert de l’ETH, réduisant ainsi l’offre en circulation. Cette contraction alimente la pression haussière sur les prix.

Les entreprises gérant des réserves d’Ethereum devraient rester des détenteurs de long terme. Les conseillers financiers agréés, gestionnaires de patrimoine et sociétés cotées ne poursuivent pas de stratégies opportunistes ni ne pratiquent de ventes précipitées.

Ces bâtisseurs de réserves positionnent l’ETH comme un collatéral programmable — un actif stable, sécurisé et générateur de rendement.

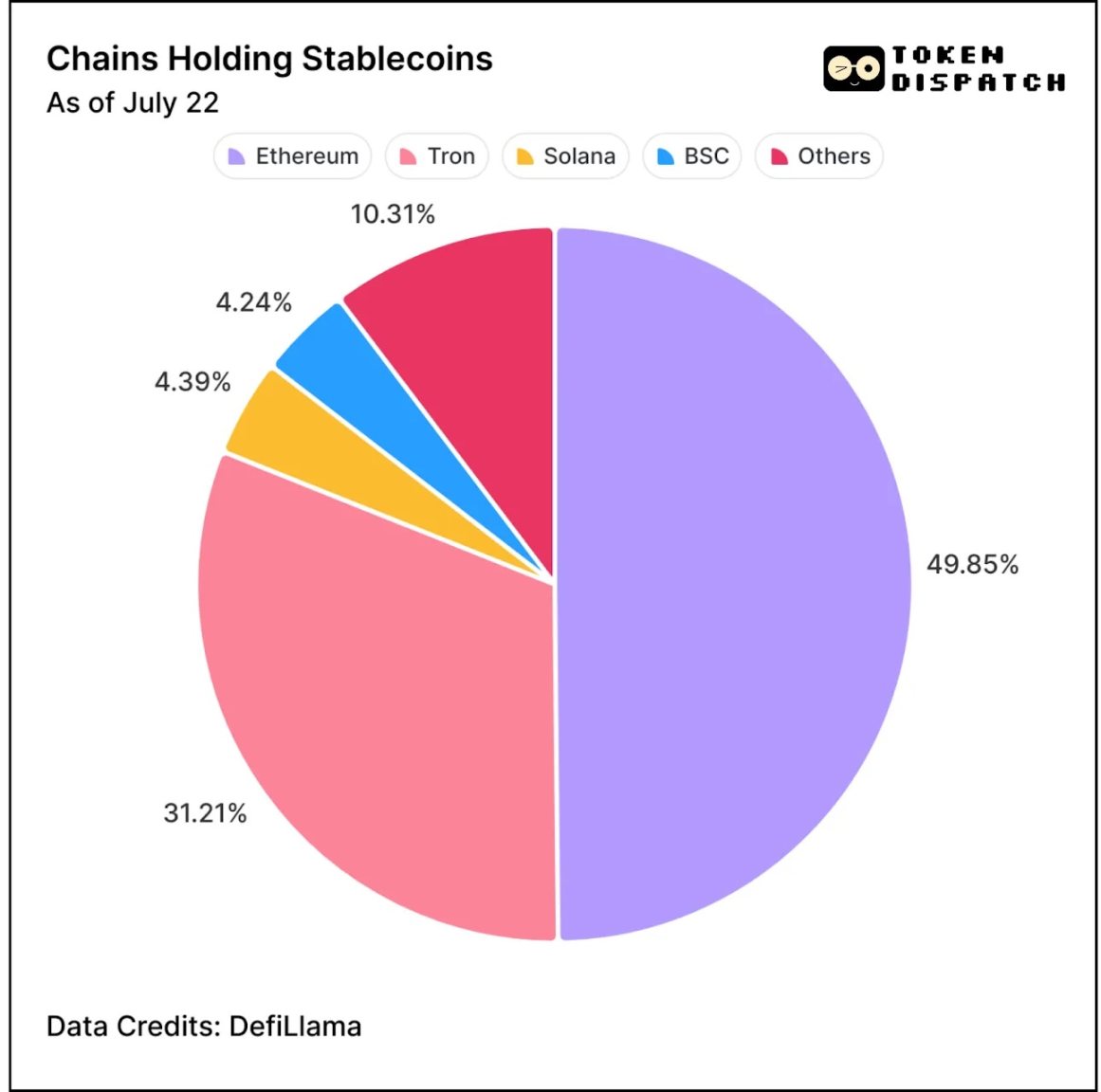

L’environnement macroéconomique leur est aussi favorable : le vote du GENIUS Act vient légaliser les stablecoins comme monnaie numérique. Avec 50 % de part de marché, Ethereum — en tant que réseau principal — est le mieux placé pour en bénéficier.

Que faut-il attendre à présent ?

Dès que la SEC donnera son feu vert à l’intégration du staking dans les ETF, la demande institutionnelle devrait s’accélérer. De plus en plus d’entreprises pourraient constituer des réserves d’Ethereum à des fins de staking, et les grandes sociétés de gestion d’actifs telles que BlackRock devraient accentuer leur exposition à Ethereum.

Les investisseurs traditionnels comprendront bientôt qu’Ethereum dispose désormais de deux canaux majeurs de liquidité — les ETF et les actifs de réserve. Ces approches contribuent à verrouiller l’offre et à renforcer l’influence d’Ethereum dans l’économie globale.

Ceux qui comparent de façon simpliste Bitcoin et Ethereum comme actifs de réserve ou véhicules ETF méconnaissent souvent leurs différences fondamentales :

Bitcoin s’impose avant tout comme réserve de valeur — « l’or numérique » des stratégies macroéconomiques. Ethereum, lui, se distingue par son utilité réelle. Les émetteurs de fonds comme les bâtisseurs de réserves acquièrent de l’ETH pour ses atouts : rendement du staking, infrastructure, et rôle de plateforme programmable pour la finance décentralisée.

Avertissement :

- Cet article est republié depuis [Foresight News], les droits d’auteur appartenant à l’auteur original [Prathik Desai]. Pour toute objection à cette republication, merci de contacter l’équipe Gate Learn, nous y répondrons conformément à notre procédure.

- Avertissement : Tous les propos et points de vue exprimés n’engagent que l’auteur et ne constituent en aucun cas un conseil en investissement.

- Les traductions dans d’autres langues de cet article sont réalisées par l’équipe Gate Learn et ne peuvent être copiées, diffusées ou plagiées sans mentionner la source Gate.

Partager